勤務医にできる節税は限られていますが、今回はiDeCoについてまとめました。

恥ずかしながら私自身、やろうやろうと思っていながら、制度についての勉強をできず、

はじめ損ねていたので、自身の勉強のメモを兼ねて記事にしようと思います。

iDeCOはindividual-type Defined Contribution pension plan:個人型確定拠出年金の略で、文字通り自分で積み立てる年金です。現在の現役世代が公的年金を受給する時には何歳から支給されるのか、いくら支給されるのか等不透明性があり、国がこうした制度を打ち出した背後には「年金制度を維持することの限界」が見え隠れしているように思います。

それではiDeCoに対して抱く疑問について一つ一つ考えていきます。

iDeCoって貯金とは違うの?

貯金は金融機関に資産を預け、その資産を金融機関が運用することで出た運用益を“利息”という形で受け取るものです。現在の利率(年)はというと、

三菱UFJ銀行:普通0.001% 定期0.002%

三井住友銀行:普通0.001% 定期0.002%

みずほ銀行:普通0.001% 定期0.002%

SBI銀行:普通0.001% ハイブリッド預金0.01%

楽天銀行:普通0.02% マネーブリッジ利用0.1%

となっています。

やはりネット銀行が文字通り桁違いに高い利率を提示していますが、年々改悪が進んでおり、いつまでもつかわかりません。そもそもこの中で最高の利率となる楽天銀行の0.1%でさえ、月100,000円を30年積み立てても利息は543,895円です。しかもこの利息には20.315%の税金がかかるので手元に残るのは433,402円となります(正確には利息が付くたびに税が引かれるので手取りは更に少なくなります)。もちろん今430,000円もらえるならうれしいですが、30年間10万円積み立てた結果の報酬としては悲しいものがあり、だったら30年間、年1回ずつ当直を増やした方が良い気がします。

iDeCoは積み立てる資金で投資信託等の銀行利息を上回る(可能性が高い)投資商品を買い、その運用益を含めて将来受け取るものです。

もちろん投資商品である以上元本割れの可能性がありますが、しっかりした対象の分散投資と時間の分散投資を行っていけば長期で見た場合大きな損失の可能性は低いとされています。

iDeCoって何がいいの?

iDeCoとは要するに投資商品をコツコツ買って利益が出ることに期待する、ということになりますが、自分で勝手に投資をするのとの大きな違いは節税効果です。通常の投資では利益に対して20.315%の税金がかかりますが、iDeCoではこの利益の部分に税金がかからず、そのまま再投資されます。またiDeCoで投資した金額はそのまま所得控除になります(年金の形態によって上限があります)。

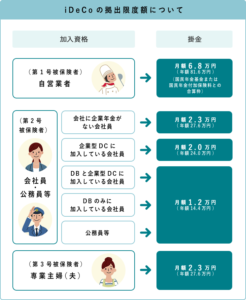

上限額は右図の通りに決まります。

通常の勤務医であれば第2号被保険者に該当するため毎月2.3万円の投資が可能となります。毎月2.3万円=年27.6万円の所得控除が発生した場合、住民税が平均的な10%とすると

所得税23%で91,080円

所得税33%で118,680円

の節税になります。これを30年続けると、それぞれ単純に30を乗した額である

所得税23%で2,732,400円

所得税33%で3,560,400円

の節税になります。

iDecoにデメリットはないの?

ここまではiDeCoのメリットを書いてきましたが、世の中メリットしかないおいしい話などありません。iDeCoのデメリットについても検討していきます。

・60歳まで引き出すことができない

年金なので60歳までは現金化ができず、60歳から70歳の間に一括・分割もしくはその組み合わせ、で受け取る方法を選択できます。“原則”途中でやめることはできないので、途中で

「資金が必要となったから売却して現金化する」

といったことができません。

引き出すことはできませんが、月々の積立金額は5,000円まで下げることができるので、積み立てが難しくなった場合は年間6万円まで積立額を下げてしのぐことができます。

・元本割れのリスクがある

積立金は投資商品として積み立てられていくため、元本割れを起こすリスクは否定できません。

ただし、複数の分散型の投資商品に長期間積み立てて投資を行ったときに元本割れを起こす可能性は非常に低いと考えられます。むしろその可能性よりも日本円のまま保持していて、インフレによって物価に対して日本円の価値が下がっていくことのほうが現実的に可能性が高いと思います。

・手数料がかかる

投資信託等の投資商品の運用手数料はもちろんかかりますが、こちらは普通に投資信託を購入してもかかるものなので、それ以上の運用益を出してくれると信じて払いましょう。

iDeCo特有の手数料としては3つあります。

①国民年金基金連合会へ支払う加入時手数料

これは定額で2,829円。加入時の1回のみです。

これに関してはどこの機関に口座を開いても変わらないのであきらめて払いましょう。

②口座維持の手数料

こちらもどの金融機関に口座を開いても定額171円(国民年金基金連合会に105円+信託銀行に66円)かかります。

③口座管理料

これに関しては口座を開く金融機関によって0~数百円まで幅があるので、注意が必要です。

数百円といえど長期投資を行うことを考えると月額数百円は痛手です。もちろん安かろう悪かろうでは困りますが、ある程度実績のある金融機関でも管理料を0円に設定している金融機関もあるので、極力0円の金融機関を選びましょう。

・受け取り時に税金がかかる可能性がある

投資のゴールは増やすことではなく、増やした資産を使うことです。使うためには現金化する必要がありますが、引き出すときに注意をしないと税金がかかってしまします。一時金受け取りの場合は退職金控除が、年金として受け取る場合は公的年金等控除が使えますが、口座維持の手数料や、年金として受け取る場合は引き出しの都度手数料がかかってくるため、職場の退職金、厚生年金や国民年金の額と合わせて最も手元に多く残るようにする必要があります。ただし、20~30年後も控除が今と同じ制度である保証はどこにもないので、「受け取り時にも注意が必要」ということを頭の片隅に置いておくだけでよいでしょう。

最後に

始める際には口座を開いたり投資先を考えたりと少しめんどくさい部分もありますが、銀行においておくお金があるのであれば、投資信託を買うのは正しい選択だと思いますし、それに節税が合わせて行えるiDeCoは非常にありがたいシステムです。

2021年に向けてiDeCoを始めてみてはいかがでしょうか?